Strafbefreiende Selbstanzeige bei Steuerhinterziehung Was ist das, wie funktioniert es und was

Wie funktioniert die Selbstanzeige bei Steuerhinterziehung? Die strafbefreiende Selbstanzeige

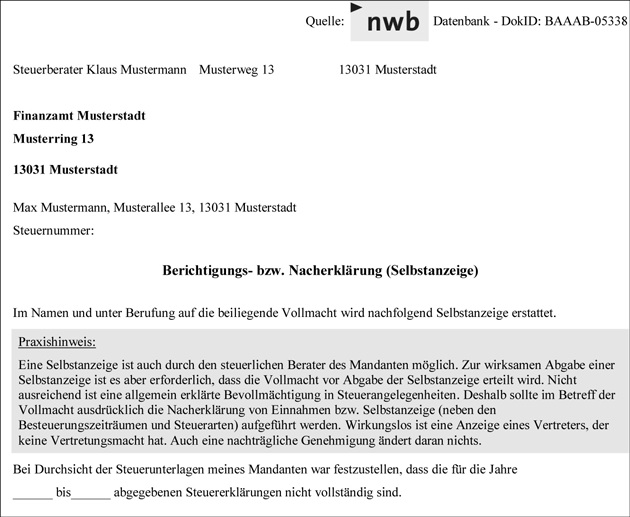

In der NWB Datenbank finden Sie nützliche Werkzeuge rund um das Thema „Strafbefreiende Selbstanzeige", eine kleine Auswahl - zwei Musterschreiben und eine Checkliste - stellen wir Ihnen nachfolgend vor. Musterschreiben

Die strafbefreiende Selbstanzeige Kritische Analyse der… (8390)

Wenn nach der Prüfung der Selbstanzeige feststeht, dass sie wirksam ist und die Steuern sowie Zinsen nachgezahlt sind, wird das Strafverfahren wegen der strafbefreienden Selbstanzeige eingestellt. Bei einer Steuernachzahlung pro Tat von mehr als Euro 25.000,00 wird von einer Strafverfolgung nur bei Zahlung eines Zuschlags abgesehen.

Strafbefreiende Selbstanzeige Umfang, Ausschluss und Verjährung Steuerstrafrecht 6/7 YouTube

Eine Steuerhinterziehung begeht man etwa dadurch, wenn man der Finanzbehörde gegenüber steuerlich relevante Tatsachen verschweigt oder unzutreffende Angaben macht. Wollen Sie eine strafbefreiende Selbstanzeige erstellen? Dann rufen Sie uns an unter 03328 3366-581. Die Regelungen zur Selbstanzeige finden sich in § 371 AO.

Strafbefreiende Selbstanzeige bei Steuerhinterziehung Was ist das, wie funktioniert es und was

Im Bereich einer vorsätzlichen Steuerhinterziehung ist eine Selbstanzeige vollständig, wenn zu allen unverjährten Steuerstraftaten (§ 369 Abs. 1 Nummer 1 AO) einer Steuerart, mindestens aber zu allen Steuerstraftaten einer Steuerart innerhalb der letzten zehn Kalenderjahre Angaben erfolgen (§ 371 Abs. 1 AO).

Selbstanzeige im Steuerrecht Tipps zur

Keine strafbefreiende Wirkung bei Überschreiten der Obergrenze von 25.000 € „je Tat". § 371 Abs. 2 S. 1 Nr. 3 AO legt fest, dass die strafbefreiende Wirkung einer Selbstanzeige dann nicht.

Die strafbefreiende Selbstanzeige Teil 16 Umfang der Spe

Checkliste für eine Selbstanzeige (SA) iS § 29 FinStrG Selbstanzeige erstatten? Nur im Falle von vorsätzlichen oder fahrlässigen Abgabenverkürzungen steht zusätzlich zur Steuernachzahlung auch die Frage einer Bestrafung nach dem Finanzstrafgesetz im Raum.

Die strafbefreiende Selbstanzeige. Ein Anreiz zur freiwilligen Nacherklärung bei

Die Selbstanzeige ist ein persönlicher Strafaufhebungsgrund im Steuerstrafrecht. Gegenstand einer Selbstanzeige sind nur die Steuerstraftaten. Die strafbefreiende Wirkung der Selbstanzeige greift nicht für andere Straftaten wie z.B. Betrug oder Urkundenfälschung.

Was ist eine strafbefreiende Selbstanzeige? eGesetze.de

Selbstanzeige 50.000,00 Euro Hinterziehungsbetrag Richtiger Adressat: Örtlich und sachlich zuständige Finanzbehör-de Nachzahlung der verkürzten Steuern bin-nen angemessener Frist: Ohne Nachentrichtung der hinterzogenen Steuern tritt keine Straffreiheit ein. Sperrwirkung: Die strafbefreiende Wirkung einer Selbstan-

Last Minute für Steuersünder Neue Regeln für die strafbefreiende Selbstanzeige ab 1. Januar 2015

Sie stellt im Strafrecht einen persönlichen Strafaufhebungsgrund dar: Jeder, der wirksam eine Selbstanzeige erstattet und seine Tathandlung korrigiert, kann trotz vollendeter Steuerhinterziehung nicht bestraft werden.

Video Schärfere Regeln für strafbefreiende SteuerSelbstanzeige tagesschau.de

Die Selbstanzeige ist nach einer Steuerhinterziehung die einzige Chance, ein Strafverfahren zu verhindern. Straffreiheit ist nur bei Hinterziehungen bis 25.000 € möglich. Mit der Anzeige müssen Sie alle fehlerhaften Angaben korrigieren. Straffreiheit erhalten Sie nur, wenn die Anzeige rechtzeitig und einwandfrei beim Finanzamt eingeht.

Strafbefreiende Selbstanzeige NWB Zeitschriften

Die Abgabe einer strafbefreienden Selbstanzeige gilt zu Recht als schwerste Disziplin auf dem Gebiet des Steuerstrafrechts. Soll der Sachverhalt gegenüber den Strafverfolgungsbehörden offengelegt.

Steuerehrlichkeit Strafbefreiende Selbstanzeige?

Die strafbefreiende Selbstanzeige gemäß § 29 FinStrG Wie erlangt man Straffreiheit? Auch wenn eine Abgabenverkürzung bewirkt worden und ein (Tat-)Erfolg bereits eingetreten ist, also beispielsweise aufgrund der unrichtigen Abgabenerklärung der unrichtige Steuerbescheid bereits zugestellt wurde, ist es noch nicht zu spät.

Strafbefreiende Selbstanzeige nach § 371 AO und Berichtigung nach § 153 AO Unterschiede?

Strafbefreiende Selbstanzeige - Das sollten Sie nach dem Fall „Hoeneß" wissen. Checkliste zur Selbstanzeige. Wer aus welchen Gründen auch immer eine Selbstanzeige einreichen möchte, sollte wie folgt vorgehen, um die gewünschte Straffreiheit zu erreichen: Schritt 1.

Wie funktioniert die Selbstanzeige bei Steuerhinterziehung? Die strafbefreiende...

Um strafbefreiend zu wirken, muss die Selbstanzeige bestimmte Voraussetzungen gemäß § 371 AO erfüllen. Dazu gehören: Vollständigkeit der Angaben: Alle hinterzogenen Steuern und steuerrelevanten Informationen müssen vollständig und korrekt offengelegt werden.

Die strafbefreiende Selbstanzeige. Ein Anreiz zur freiwilligen Nacherklärung bei

Dem Steuerhinterzieher soll mit dieser Vorschrift ein Anreiz gegeben werden, zur Steuerehrlichkeit zurückzukehren. In der NWB Datenbank finden Sie nützliche Werkzeuge rund um das Thema „Strafbefreiende Selbstanzeige"; eine kleine Auswahl - zwei Musterschreiben und eine Checkliste - stellen wir Ihnen nachfolgend vor.

Die automatisch eintretende Straffreiheit der Selbstanzeige als Auslaufmodell Rödl & Partner

Die klare Antwort lautet: Ja! Die strafbefreiende Selbstanzeige ist zwar ein nicht zu unterschätzendes Mittel, um rückwirkend einer Bestrafung zu entgehen, hat jedoch auch ihre Tücken. Nicht immer ist eine solche strafbefreiende Selbstanzeige überhaupt noch möglich, manchmal kann sie sogar mehr schaden als nutzen.